巴曙松主持、夏晴曦主講 美國資產(chǎn)管理業(yè)趨勢分析與趨勢資產(chǎn)管理新動(dòng)向

在近期一場備受業(yè)界關(guān)注的線上研討會上,著名金融學(xué)家巴曙松教授擔(dān)任主持,邀請資深資產(chǎn)管理專家夏晴曦女士,就“美國資產(chǎn)管理業(yè)趨勢分析”這一主題進(jìn)行了深入剖析。雙方聚焦于當(dāng)前行業(yè)核心演變——趨勢資產(chǎn)管理,展開了一場富有前瞻性的對話。

夏晴曦女士首先指出,美國資產(chǎn)管理行業(yè)正經(jīng)歷一場由技術(shù)、監(jiān)管與市場需求共同驅(qū)動(dòng)的深刻變革。傳統(tǒng)基于基本面分析和靜態(tài)資產(chǎn)配置的模式,正在與基于大數(shù)據(jù)、人工智能的動(dòng)態(tài)趨勢跟蹤策略加速融合。她強(qiáng)調(diào),“趨勢資產(chǎn)管理”已不再僅僅是捕捉市場短期波動(dòng),而是演變?yōu)橐环N系統(tǒng)性的、基于量化模型與宏觀周期判斷的長期資產(chǎn)配置哲學(xué)。其核心在于識別并順應(yīng)經(jīng)濟(jì)、產(chǎn)業(yè)及市場情緒的長期結(jié)構(gòu)性趨勢,如數(shù)字化革命、能源轉(zhuǎn)型、人口老齡化等,并將這些宏觀判斷轉(zhuǎn)化為具體的投資組合。

她進(jìn)一步分析了驅(qū)動(dòng)這一趨勢的三大關(guān)鍵因素:

第一,數(shù)據(jù)與技術(shù)的賦能。機(jī)器學(xué)習(xí)與另類數(shù)據(jù)處理能力的飛躍,使得資產(chǎn)管理人能夠更早、更精準(zhǔn)地洞察潛在趨勢的形成與拐點(diǎn),實(shí)現(xiàn)從“后視鏡”投資向“前瞻性”配置的轉(zhuǎn)變。

第二,投資者需求的變化。特別是養(yǎng)老金、捐贈(zèng)基金等長期機(jī)構(gòu)投資者,其負(fù)債端特性要求投資組合具備更強(qiáng)的長期增長潛力和風(fēng)險(xiǎn)抵御能力,趨勢導(dǎo)向的資產(chǎn)配置更能滿足其長期回報(bào)目標(biāo)。

第三,市場波動(dòng)性與關(guān)聯(lián)性的上升。在全球化與地緣政治等因素影響下,資產(chǎn)價(jià)格聯(lián)動(dòng)性增強(qiáng),單純分散化效果減弱,而基于深入趨勢分析的資產(chǎn)選擇與動(dòng)態(tài)調(diào)整,成為控制下行風(fēng)險(xiǎn)和捕捉跨資產(chǎn)機(jī)會的重要手段。

巴曙松教授在主持與點(diǎn)評中,從全球比較視角補(bǔ)充道,美國資產(chǎn)管理業(yè)的這一趨勢,對全球市場,包括正在深化開放的中國資管行業(yè),具有重要的借鑒意義。他提出,趨勢資產(chǎn)管理的實(shí)踐,關(guān)鍵在于構(gòu)建一個(gè)融合了頂級宏觀研究、嚴(yán)謹(jǐn)量化模型與靈活戰(zhàn)術(shù)調(diào)整的體系,而非簡單地追逐熱點(diǎn)。他也警示了趨勢跟蹤可能面臨的挑戰(zhàn),如趨勢逆轉(zhuǎn)的風(fēng)險(xiǎn)、模型同質(zhì)化導(dǎo)致的擁擠交易,以及對于超常規(guī)貨幣政策退出等重大宏觀轉(zhuǎn)折點(diǎn)的適應(yīng)性。

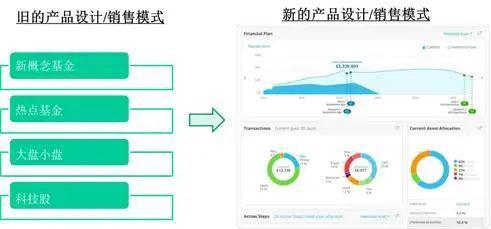

夏晴曦認(rèn)為,未來的資產(chǎn)管理領(lǐng)軍者,將是那些能夠?qū)⑸羁痰暮暧^經(jīng)濟(jì)與產(chǎn)業(yè)趨勢洞察,與先進(jìn)的數(shù)字技術(shù)能力相結(jié)合,并為客戶提供透明、可解釋趨勢策略的機(jī)構(gòu)。趨勢資產(chǎn)管理代表了行業(yè)從“產(chǎn)品導(dǎo)向”向“解決方案導(dǎo)向”、從“波動(dòng)管理”向“趨勢管理”演進(jìn)的重要方向。

本次研討清晰地勾勒出美國資產(chǎn)管理業(yè)的前沿圖景,趨勢資產(chǎn)管理作為核心演進(jìn)路徑,其發(fā)展將深刻重塑行業(yè)的競爭格局與價(jià)值創(chuàng)造模式。

如若轉(zhuǎn)載,請注明出處:http://www.lwkdod.cn/product/72.html

更新時(shí)間:2026-01-19 17:58:59